- Tous les articles

- |Gérer sa paie

- >Comprendre une fiche de paie

- >Charges patronales

En quoi consistent les charges patronales ?

Les cotisations sociales, également appelées charges sociales, correspondent aux taxes et impôts déduits du salaire brut d’un salarié. Elles servent à financer la protection sociale en France.

Une partie des charges sociales est financée par le salarié : on parle de cotisations salariales ou charges salariales. Une autre partie est financée par l’employeur : on parle de cotisations patronales ou charges patronales.

Qu’est-ce qu’une charge patronale ? Comment calculer les charges patronales ? Quels sont les taux des charges patronales ? PayFit répond à vos questions.

Qu’est-ce que les charges patronales ?

Les cotisations patronales sont des taxes ou impôts à caractère social, versés par l’employeur aux organismes de protection sociale. Il ne les déduit pas du salaire de ses salariés puisqu’elles sont à sa charge. En effet, même si les charges patronales sont apparentes sur la bulletin de salaire, l’employeur ne peut déduire que les charges salariales du salaire brut.

💡 Bon à savoir : le pourcentage des charges patronales est plus élevé que celui des charges salariales.

Quelles sont les charges patronales ?

Voici la liste des charges patronales que doit verser l’employeur :

l'assurance maladie, maternité, invalidité, décès ;

l'assurance vieillesse ;

les allocations familiales ;

les cotisations accidents du travail et maladie professionnelle ;

la contribution au fonds national d’aide au logement (FNAL) ;

le versement mobilité ;

la contribution solidarité autonomie (CSA) ;

la contribution au dialogue social ;

la cotisation AGS ;

la cotisation de retraite complémentaire (AGIRC-ARRCO) ;

la contribution d'équilibre général (CEG) ;

la contribution d'équilibre technique (CET) uniquement pour les salariés dont les revenus sont supérieurs au plafond de la sécurité sociale ;

la cotisation APEC (cadres) ;

la prévoyance des cadres ;

le forfait social ;

la taxe d'apprentissage ;

la contribution à la formation professionnelle ;

la participation construction (PEEC) pour les entreprises d'au moins 50 salariés ;

la contribution CPF-CDD.

💡 Bon à savoir : certaines cotisations sociales sont à la charge du salarié et de l’employeur.

Comment calculer les charges patronales ?

Une fois que vous connaissez les différentes charges patronales que vous devrez payer, il convient de s’intéresser au calcul des cotisations patronales.

Pour obtenir le montant des charges patronales, il faut connaître deux chiffres :

le montant sur lequel on va appliquer le taux de cotisations, ce montant c’est ce que l’on appelle la base ou l’assiette de la cotisation ;

le taux de cotisation applicable en fonction de chaque cotisation patronale.

Assiette de calcul

L’assiette de cotisation correspond au montant sur lequel on va appliquer le taux de cotisations patronales. Cette base de calcul est fixée par la loi pour chaque taux de charge patronale.

Le calcul des charges patronales peut se faire sur toute ou partie du salaire. Dans tous les cas, les charges patronales se calculent sur le salaire brut. Chaque calcul de charge patronale a ses propres spécificités. Par exemple, pour calculer la contribution au dialogue social, on utilise la totalité du salaire.

La plupart du temps, l’assiette comprend l’ensemble des sommes, avantages et accessoires du salaire qui sont octroyés en contrepartie ou à l’occasion d’un travail ou une activité.

Voici quelques exemples de sommes qui ont un caractère de rémunération et qui vont entrer dans l’assiette nécessaire pour obtenir le montant des cotisations patronales :

salaire brut ;

primes et indemnités ;

revenus de remplacement ;

avantages en nature.

Taux des charges patronales

De la même manière que l’assiette, le taux des charges patronales varie pour chaque cotisation.

Voici un tableau résumant les taux de cotisations patronales en 2024.

| Charges patronales | Taux | Assiette |

|---|---|---|

| Assurance maladie, maternité, invalidité, décès | 7 % | Totalité de la rémunération |

| Assurance vieillesse (1) | 2,02 % | Totalité de la rémunération |

| Assurance vieillesse (2) | 8,55 % | Dans la limite du plafond |

| Allocations familiales | 3,45 % | Totalité de la rémunération |

| Accidents du travail | Taux notifié par la Carsat | - |

| FNAL (entreprises de moins de 50 salariés) | 0,10 % | Dans la limite du plafond |

| FNAL (entreprise de 50 salariés et plus) | 0,50 % | Totalité de la rémunération |

| Versement mobilité | Taux variant en fonction du secteur géographique | - |

| Contribution solidarité autonomie (CSA) | 0,30 % | Totalité de la rémunération |

| Contribution au dialogue social | 0,016 % | Totalité de la rémunération |

| Cotisation AGS | 0,20 % | Tranches A et B (0 € à 14 664 €) |

| Cotisation assurance chômage | 4,00 % | Tranches A et B (0 € à 14 664 €) |

| Cotisation de retraite complémentaire AGIRC-ARRCO (tranche 1) | 4,72 % | Tranche 1 des rémunérations (0 € à 3 666 €) |

| Cotisation de retraite complémentaire AGIRC-ARRCO (tranche 2) | 12,95 % | Tranche 2 des rémunérations (3 666 € à 29 328 €) |

| Contribution d’équilibre général (tranche 1) | 1,29 % | Tranche 1 des rémunérations (jusqu’à 3 666 €) |

| Contribution d’équilibre général (tranche 2) | 1,62 % | Tranche 2 des rémunérations (3 666 € à 29 328 €) |

| Contribution d’équilibre technique (rémunérations supérieures au plafond de la sécurité sociale) | 0,21 % | Tranche 1 et 2 (0 € à 29 328 €) |

| APEC (cadres) | 0,036 % | Tranches A et B (0 € à 14 664 €) |

| Prévoyance des cadres | 1,50 % | Tranche 1 (0 € à 3 666 €) |

| Forfait social | 20 % | Totalité de la rémunération |

| Taxe d’apprentissage | 0,68 % | Totalité de la rémunération |

| Contribution à la formation professionnelle | 0,55 % | Totalité de la rémunération |

| Participation construction (PEEC) | 0,45 % | Totalité de la rémunération |

| Contribution CPF-CDD | 1 % | Totalité de la rémunération |

💡 Bon à savoir : le taux de la cotisation d'accident du travail et de maladies professionnelle varie en fonction du nombre d'accidents déclarés.

Pour obtenir le montant de chaque cotisation patronale, il faut multiplier l’assiette par le taux applicable.

En résumé :

Charges patronales = salaire ou plafond de salaire limité par la sécurité sociale X taux de charges patronales.�

Par exemple, pour un salaire de 2 000 € bruts, le montant de cotisation au titre des allocations familiales est de 69 € (soit 2000 x 3,45 % = 69). Ici, la base de calcul est la totalité du salaire, soit 2 000 €, et le taux de cotisation à la charge de l’employeur est de 3,45 %.

Enfin, pour obtenir le montant total des charges patronales, le calcul se termine en une simple addition des montants de chaque cotisation patronale.

Peut-on bénéficier de réduction des charges patronales ?

Les charges patronales peuvent être lourdes à supporter financièrement pour l’employeur. L’État a alors mis en place des mécanismes de réduction des charges patronales. C’est notamment le cas de la réduction générale des cotisations patronales, toujours disponible en 2024.

Si vous souhaitez en savoir plus sur cette réduction, n’hésitez pas à consulter notre article dédié à la réduction Fillon (ancien nom de la réduction générale des cotisations patronales).

Les charges patronales sont-elles indiquées sur le bulletin de paie ?

L’élaboration du bulletin de paie répond à des règles de forme et de fond imposées par la loi.

En conséquence, l’employeur est tenu de respecter les mentions obligatoires du bulletin de paie.

Parmi ces mentions, figurent notamment les cotisations sociales et donc, parmi elles, les charges patronales.

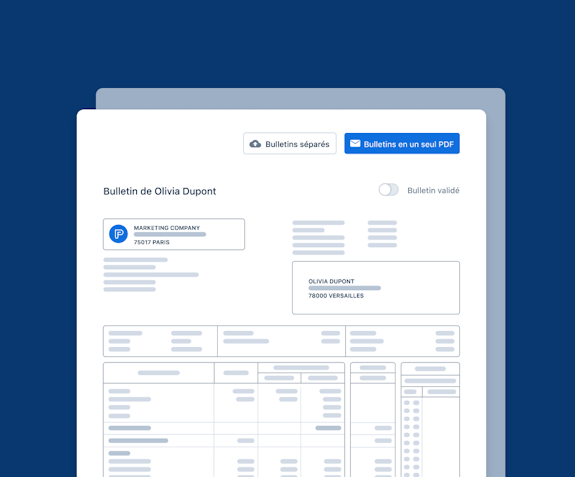

Vous devez indiquer sur la fiche de paie le détail des charges patronales. Pour avoir une idée de la présentation sur le bulletin de paie, n’hésitez pas à télécharger notre modèle de bulletin de paie au format Excel.

Création d’une SASU : les 5 étapes clés en 2024

Période d'essai : mode d'emploi et conseils pour réussir

Faire un contrat de travail : contenu, documents et coût

Dépôt de capital : comment procéder ?