- Tous les articles

- |Gérer sa paie

- >Comprendre une fiche de paie

- >Comprendre une fiche de paie

Comment comprendre une fiche de paie ?

Comprendre sa fiche de paie n'est pas toujours facile. Entre 1948 et 2017, la fiche de paie est passée de 5 lignes à près de 40 lignes en France, se positionnant bien loin devant sa voisine allemande dont le bulletin de salaire se résume aujourd’hui à 6 lignes seulement.

Pour bien lire sa fiche de paie, il faut schématiquement tout découper en quatre parties simples et compréhensibles : les éléments d’identité vous concernant ainsi que votre salarié, le salaire brut, les cotisations mutuelles, sociales et patronales et pour finir, le salaire net.

Comment établir une fiche de paie ? Quelles sont les cotisations sur une fiche de paie ? Comment comprendre son bulletin de salaire ? PayFit vous explique.

Comprendre une fiche de paie : schéma explicatif

Partie 1 - Les éléments d’identification des parties

Lire une fiche de paie se fait de haut en bas, la première partie est donc celle qui se situe tout en haut à gauche d'un bulletin de paie.

C’est sûrement la partie la plus intuitive et la plus évidente, le haut d'une fiche de paie vous indique l'identité des deux parties concernées par le contrat de travail : vous et votre salarié.

Dans la partie de l’employeur, il doit être indiqué :

le nom de la société ;

l’adresse du siège social de l’entreprise ;

son code APE indiquant son secteur d’activité - en savoir plus sur les différents codes d'une fiche de paie ;

son numéro SIREN ;

la convention collective applicable (à défaut, des articles du code du travail doivent être mentionnés car ils régissent le statut du salarié et ses droits).

Dans la partie du salarié, il doit être affiché sur la fiche de paie :

le nom du salarié ;

l’emploi qu'il exerce au sein de l’entreprise ;

le numéro du salarié au sein de l’entreprise ou “matricule RH” ;

sa classification, c’est-à-dire le niveau hiérarchique qu'il occupe - on parle également de coefficient de salaire ;

la classification conventionnelle.

Ces informations, qui pourraient s'apparenter à des “cartes d’identité” sont des mentions obligatoires du bulletin de paie - elles doivent absolument apparaître, au même titre que la durée de travail et la date à laquelle le salarié doit recevoir son salaire.

Partie 2 - Le salaire brut et les ajouts

La seconde partie sur laquelle se pencher pour comprendre une fiche de paie est celle qui vise le salaire brut et les ajouts.

Le premier chiffre qui apparaît sur une fiche de paie est celui du “salaire brut”. Il indique la rémunération à laquelle le salarié a le droit, mensuellement, pour le travail accompli sur la période de travail, avant la déduction des différentes cotisations sociales.

Ce salaire brut est déjà le fruit d’un calcul puisqu’il est établi en fonction du “salaire mensuel de base” (SMB), soit le montant prédéfini par le contrat de travail, et des avantages mensuels pouvant venir se greffer au salaire brut.

Les différents avantages envisageables sont les suivants :

la prime d’ancienneté ;

les primes exceptionnelles ;

les jours de congés payés ;

les heures supplémentaires qui ont été effectuées pendant la période de travail mensuelle ou les heures d’astreintes payées à taux majoré ;

les avantages en nature, par exemple un véhicule de fonction ou encore le prêt de biens matériels comme un ordinateur de travail.

Partie 3 - Les taxes et les cotisations sociales

Si le salaire brut est le premier chiffre que l’on vous indique dans les premières lignes d'un bulletin de salaire, il ne correspond pas au salaire que le salarié va toucher à la fin du mois.

En effet, de ce montant seront déduites différentes cotisations qui vont venir amputer une partie du salaire brut. Ces cotisations permettent d’assurer le fonctionnement des prestations sociales pour pouvoir en bénéficier dans le futur (retraite, maladie, etc).

En tant qu'employeur vous devez payer des charges patronales. Ces cotisations sociales sont calculées en fonction du salaire du salarié. C’est ce qu’on appelle le “salaire super-brut” : l’employeur doit assurer à la fois le salaire brut du salarié tout en versant des cotisations patronales supplémentaires.

Pour comprendre un bulletin de paie, il faut donc prendre en compte l'ensemble des cotisations sociales.

Les complémentaires santé sur la fiche de paie sont aussi à prendre en compte.

Depuis 2018, les libellés des différentes cotisations et taxes ont été simplifiés dans le cadre du bulletin de paie simplifié. Ces différentes retenues ont été regroupées dans de plus larges catégories pour rendre l’explication des fiches de paie plus compréhensible :

santé ;

retraite ;

famille ;

chômage ;

accident du travail ;

maladie professionnelle.

1. Les cotisations salariales

cotisation salariale maladie supplémentaire uniquement dans les départements du Bas-Rhin, Haut-Rhin et Moselle ;

assurance vieillesse ;

la cotisation de retraite complémentaire (AGIRC-ARRCO) ;

la contribution d'équilibre général (CEG) ;

la contribution d'équilibre technique (CET) uniquement pour les salariés dont les revenus sont supérieurs au plafond de la sécurité sociale ;

la cotisation APEC (cadres) ;

contribution sociale généralisée (CSG) déductible et non déductible ;

contribution au remboursement de la dette sociale (CRDS).

2. Les cotisations patronales

l'assurance maladie, maternité, invalidité, décès ;

l'assurance vieillesse ;

les allocations familiales ;

les cotisations accidents du travail et maladie professionnelle ;

la contribution au fonds national d’aide au logement (FNAL) ;

le versement mobilité ;

la contribution solidarité autonomie (CSA) ;

la contribution d'assurance chômage ;

la cotisation de retraite complémentaire (AGIRC-ARRCO) ;

la contribution d'équilibre général (CEG) ;

la contribution d'équilibre technique (CET) uniquement pour les salariés dont les revenus sont supérieurs au plafond de la sécurité sociale ;

la cotisation APEC (cadres) ;

la prévoyance des cadres ;

le forfait social ;

la taxe d'apprentissage ;

la contribution à la formation professionnelle ;

la participation construction (PEEC) pour les entreprises d'au moins 50 salariés ;

la contribution CPF-CDD.

Une fois les cotisations sociales déduites, on vient prendre en compte les ajouts en net (non soumis à cotisation). Les cas les plus courants sont par exemple les notes de frais ou les frais de transports.

💡 Bon à savoir : depuis le 1er juillet 2023, l'employeur doit faire figurer sur le bulletin de paie le montant net social. Ce montant correspond au revenu net après déduction de l’ensemble des prélèvements sociaux obligatoires.

Le forfait social : une cotisation patronale particulière

Le forfait social est une contribution à la charge de l’employeur et à destination de la Sécurité sociale.

Elle s'applique aux rémunérations qui sont exonérées de cotisations ou de contributions de Sécurité Sociale et qui sont également assujettis à la CSG.

Exemples de rémunérations concernées : les primes d'intéressement ou de participation, les indemnités de rupture conventionnelle, les abondements de l'employeur aux plans d'épargne d'entreprise (PEE), aux plans d'épargne interentreprises (PEI) ou aux plans d'épargne pour la retraite collectif (Perco), etc.

Partie 4 - Le salaire net et le prélèvement à la source

Dernière étape pour comprendre une fiche de paie : le passage du salaire brut au net.

Il faut pour cela déduire du salaire brut l’ensemble des charges salariales et des taxes prélevées. Le salaire net se rapproche le plus du montant que le salarié va réellement toucher à la fin du mois. Mais cela ne s’arrête pas là ; l'étape des charges salariales est importante mais celle des impôts l’est tout autant.

Avant 2019, les salaires nets étaient entièrement versés aux salariés. Cette somme était, par la suite, soumise à l’impôt sur le revenu. Plus clairement, le salarié devait payer ses impôts directement à l’administration fiscale tous les mois ou tous les trois mois. Ce montant n’était pas indiqué sur la fiche de paie. Une situation délicate à gérer pour les salariés qui n’avaient pas pris en compte, dans leurs dépenses, l’échéance de payer leurs impôts.

Depuis le 1er janvier 2019, conformément à l’ordonnance n°2017-1390 du 22 septembre 2017, la règle a changé. Le prélèvement à la source de l’impôt sur le revenu s’est généralisé.

Aujourd’hui, il n’est plus question de verser cet impôt a posteriori d'une fiche de paie. Le taux d’imposition sur le revenu est directement communiqué à votre employeur (le cas échéant, un taux neutre sera appliqué). C’est à l'employeur que revient le rôle de retirer la somme convenue par l’impôt directement à la “source” des revenus, c’est-à-dire sur le salaire net imposable. Le processus simplifié évite le paiement ultérieur de l'impôt sur le revenu et se fait à partir du calcul du net imposable.

Partie 5 - Les congés payés

Un dernier encart sur la fiche de paie revient sur les congés payés acquis et pris au cours de la période de référence.

Pour savoir comment lire les congés sur une fiche de paie, il faut comprendre que les congés payés sont divisés en plusieurs catégories :

les congés acquis : les congés que le salarié a obtenus au cours de la période de référence de l’année précédente (entre le 1er juin de l’année précédente et le 31 mai dernier). Ils sont indiqués par la mention "Congés N-1" ou "CP N-1", N représentant l'année de référence en cours ;

les congés en cours d'acquisition : il s'agit des congés que le salarié est en train d'acquérir au titre de l'année en cours, c'est-à-dire depuis le 1er juin dernier. Ils sont indiqués par la mention "Congés N" ou "CP N" ;

les congés pris en N-1 et N : Les congés payés pris en N-1 sont les congés que le salarié a pris et qui concernent la période du de référence de l'année précédente, tandis que les congés payés pris en N sont les congés pris sur la période de référence en cours ;

le solde de congés payés : ce solde correspond à la soustraction entre les congés payés acquis et ceux qui ont été pris depuis le début de la période de référence.

⚠️ Attention : si le salarié prend des congés payés et qu’il a un solde N-1 positif, les congés seront déduits en priorité du solde N-1.

Vous avez désormais toutes les cartes en main pour comprendre un bulletin de salaire. Pour plus d'explication sur la fiche de paie, vous pouvez consulter notre guide pour faire une fiche de paie 100 % conforme et explorer notre article sur la gestion de la paie.

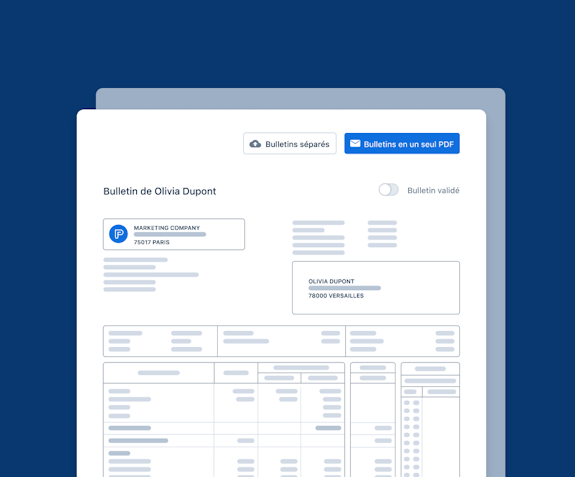

Chez PayFit, pour chaque fiche de paie émise, nous proposons un récapitulatif visuel des principales informations présentes sur la fiche de paie "conventionnelle". Ainsi, vos salariés sont en mesure de comprendre leurs fiches de paie en un simple coup d'oeil !

Si vous souhaitez opter pour l’option du logiciel de paie, n’hésitez pas à découvrir notre produit PayFit !

Création d’une SASU : les 5 étapes clés en 2024

Période d'essai : mode d'emploi et conseils pour réussir

Faire un contrat de travail : contenu, documents et coût

Dépôt de capital : comment procéder ?