- Tous les articles

- |Gérer son entreprise

- >Création d'entreprise

- >compte entreprise

Compte professionnel : que faut-il savoir avant de se lancer ?

Vous lancez votre entreprise et vous vous demandez si l’ouverture d’un compte bancaire professionnel est obligatoire ? Vous êtes au bon endroit ! Que vous soyez micro-entrepreneur ou dirigeant d'une société, chaque statut a ses particularités. PayFit vous dévoile les démarches pour ouvrir un compte, les éléments à prendre en compte pour choisir la meilleure banque, et les fonctionnalités qui faciliteront la gestion financière de votre entreprise.

Le compte bancaire professionnel est-il obligatoire ?

L'ouverture d'un compte bancaire pour entreprise n'est pas toujours une obligation. Cette exigence dépend du statut juridique sous lequel l'activité est exercée.

Les sociétés sont tenues d'en ouvrir un pour y déposer les fonds constituant leur capital social. Elles doivent ensuite obtenir un certificat de dépôt de fonds, document essentiel pour leur immatriculation. Les entreprises individuelles ne sont en principe pas tenues d’ouvrir un compte bancaire professionnel. En revanche, les entreprises individuelles exerçant une activité de commerce sont tenues de posséder un compte bancaire dédié à leur activité, distinct de leur compte personnel. Pour les micro-entreprises, l’ouverture d’un compte professionnel est obligatoire si le chiffre d’affaires dépasse 10 000 € pendant 2 ans.

Pour aller plus loin : la création d’une micro-entreprise vous semble floue en raison des différentes étapes et des formalités à réaliser ? Consultez notre article pour découvrir comment créer une micro-entreprise.

Les avantages d’un compte professionnel

Voici quelques avantages qu’offre un compte professionnel :

il permet de séparer les transactions commerciales des transactions personnelles, facilitant la gestion financière et la tenue de comptabilité ;

il offre des outils et des fonctionnalités conçus pour simplifier la gestion de la trésorerie et la tenue de registres comptables, essentiels pour maintenir la santé financière de l'entreprise ;

il assure une transparence accrue en cas de vérification fiscale ;

il donne accès à des services dédiés aux professionnels, tels que la possibilité d'acquérir un terminal de paiement électronique (TPE) ou d'obtenir une autorisation de découvert conséquente, ce qui est utile pour gérer les fluctuations de trésorerie et assurer la continuité des opérations commerciales.

Les éléments à prendre en compte pour choisir une banque

Chaque entrepreneur peut choisir librement sa banque. Il est possible d'ouvrir un compte professionnel auprès d'une banque traditionnelle, ou bien en ligne pour bénéficier de démarches entièrement dématérialisées.

Voici quelques éléments à prendre en compte afin de choisir un compte pro adapté à votre situation et à vos besoins :

les frais bancaires : prenez le temps de passer en revue les frais bancaires associés à chaque compte pro. Recherchez les frais de tenue de compte, les frais de transactions, les frais de découvert... Comparez ces frais pour trouver le compte pro qui offre le meilleur rapport qualité-prix ;

l’analyse des services inclus : regardez au-delà des services de base comme les virements et les prélèvements automatiques. Certaines banques offrent des services supplémentaires tels que des outils de gestion financière, des assurances ou des conseils ;

l’accessibilité et la sécurité : assurez-vous que la banque propose une plateforme en ligne et sécurisée. Vérifiez la facilité d'utilisation de l'interface en ligne et la disponibilité des fonctionnalités mobiles. La sécurité est également essentielle : des mesures telles que l'authentification à deux facteurs et le cryptage des données doivent être mises en place pour protéger vos données ;

le support client : ne négligez pas l'importance d'un bon service client. Un support client efficace peut faire toute la différence lorsque vous avez besoin d'aide pour résoudre un problème ou pour obtenir des informations sur les produits et services de la banque.

En prenant le temps d'examiner attentivement ces différents aspects, vous serez en mesure de choisir le compte bancaire qui répond le mieux aux besoins de votre entreprise.

Les fonctionnalités utiles d’un compte professionnel

Un compte professionnel est un compte bancaire qui combine des services bancaires traditionnels avec des fonctionnalités conçues pour les besoins des entreprises. Il offre une gamme de fonctionnalités plus étendue par rapport à un compte personnel. Voici six fonctionnalités utiles pour un compte pro :

la gestion des paiements : il permet de recevoir et de traiter les paiements des clients de manière sécurisée, que ce soit par carte de crédit, virement bancaire ou autres méthodes de paiement ;

la facturation et le suivi des revenus : il permet de créer et d'envoyer des factures aux clients, et de suivre les paiements en attente ainsi que les revenus générés ;

la gestion des dépenses : il permet de suivre les dépenses professionnelles, telles que les achats de fournitures, les frais de déplacement et autres dépenses liées à l'entreprise, pour une gestion financière efficace ;

l’accès à des outils de comptabilité : il fournit des outils pour enregistrer et suivre les transactions financières de l'entreprise, facilitant la tenue de livres et la préparation des déclarations fiscales ;

l’analyse des données et rapports : il offre des outils pour analyser les performances financières de l'entreprise, générer des rapports détaillés sur les ventes, les dépenses, les bénéfices… ;

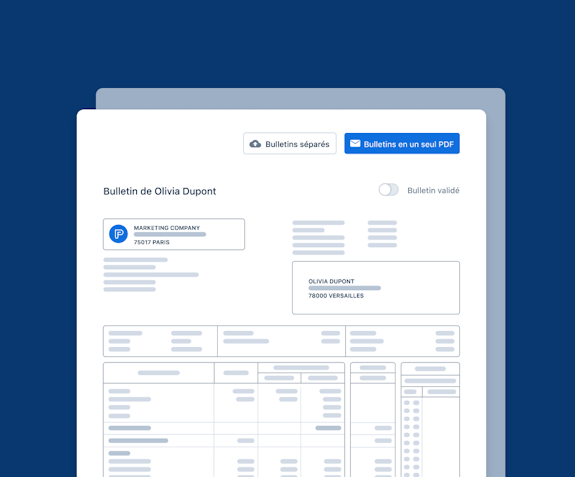

l’intégration avec d'autres outils professionnels : le compte pro peut être intégré avec d'autres outils utilisés par l'entrepreneur, tels que les plateformes de gestion de projet, les outils de marketing en ligne, les solutions de gestion des ressources humaines… pour une meilleure efficacité opérationnelle.

Comment ouvrir un compte bancaire professionnel ?

Les documents nécessaires

Vous envisagez d'ouvrir un compte bancaire professionnel, mais vous ne savez pas quels documents fournir à la banque ? Voici la liste des pièces justificatives généralement demandées pour créer un compte professionnel :

une pièce d’identité : la carte nationale d'identité, un titre de séjour ou le passeport du représentant légal de l’entreprise ;

un justificatif d’immatriculation : pour prouver l'immatriculation de votre entreprise, il suffit de fournir votre numéro SIREN ou SIRET. Ces numéros permettent à la banque de vérifier que votre entreprise est bien enregistrée au RNE ;

un justificatif de domiciliation : il peut s’agir d’un justificatif de domicile, d’un contrat de domiciliation ou encore d’une attestation d’hébergement ;

un exemplaire des statuts de la société (sauf pour les micro-entrepreneurs). Si vous n’avez pas encore les statuts définitifs car vous êtes en train de procéder à la création de l’entreprise, vous pouvez fournir une copie du projet des statuts.

Bon à savoir : la liste des documents requis varie selon les banques. Il est donc essentiel de se renseigner auprès de votre établissement bancaire avant de soumettre une demande d'ouverture de compte.

Combien ça coûte ?

Les tarifs pour l’ouverture du compte d’une société varient d’une banque à une autre et sont généralement plus élevés que ceux des comptes classiques. Le coût peut également varier en fonction du profil du client.

Combien de temps ?

Dans une banque traditionnelle, la procédure prend en moyenne 15 jours.

En revanche, si vous optez pour une banque en ligne, cela est beaucoup plus rapide. Généralement, l’ouverture des comptes d’une société peut se faire en seulement quelques jours.

Création d’une SASU : les 5 étapes clés en 2024

Période d'essai : mode d'emploi et conseils pour réussir

Faire un contrat de travail : contenu, documents et coût

Dépôt de capital : comment procéder ?