Comment s’acquitter de la CSG-CRDS ?

La CSG-CRDS est un impôt sur le revenu permettant de financer la protection sociale et de rembourser la dette de la sécurité sociale. Elle est prélevée directement sur les revenus d’activité et les revenus de remplacement.

Elle est considérée comme une cotisation sociale à la charge du salarié puisque c’est une somme versée à des organismes de recouvrement afin de permettre au salarié de bénéficier d’une protection sociale.

Qu’est-ce que la CSG-CRDS ? Qui est redevable de la CSG-CRDS ? Qui est exonéré de la CSG-CRDS ? Quels sont les revenus concernés et exonérés ? Quelle est la base de calcul de la CSG-CRDS ? Quel est son taux ?

Qu’est-ce que la CSG-CRDS ?

La CSG (contribution sociale généralisée) et la CRDS (contribution au remboursement de la dette sociale) sont un impôt prélevé sur les revenus d’activité et sur les revenus de remplacement.

Ces deux contributions sont souvent regroupées et présentent de nombreuses similitudes, c’est pourquoi elles sont généralement appelées CSG-CRDS. Elles ont pour but de résorber la dette de la sécurité sociale.

Qui est redevable de la CSG-CRDS ?

La CSG et la CRDS sont dues au titre des revenus d’activité et de remplacement par tous les salariés qui sont à la fois :

considérés comme domiciliés en France pour l’établissement de l’impôt sur le revenu ;

à la charge d’un régime obligatoire français d’assurance maladie.

Si l’une des deux conditions n’est pas remplie, la CSG-CRDS ne sera pas due.

Les agents de l’État, des collectivités locales et de leurs établissements publics à caractère administratif qui exercent leurs fonctions ou sont chargés de missions hors de France sont également redevables de la CSG-CRDS.

Les personnes détachées à l’étranger mais ayant conservé leur domicile fiscal en France sont assujetties à la CSG-CRDS à partir du moment où elles sont maintenues au régime français de sécurité sociale.

Qui est exonéré de la CSG-CRDS ?

Les salariés ne remplissant pas une des deux conditions précitées sont donc exonérés de s’acquitter de cet impôt.

De plus, selon leur revenu fiscal de référence, les retraités peuvent être exonérés partiellement ou totalement du paiement de la CSG-CRDS. Le plafond d’exonération de la CSG-CRDS dans le cadre de la retraite en 2024 est de 12 230 € pour une personne vivant seule.

L’exonération de cet impôt est également possible pour les étudiants en apprentissage, les personnes étant rémunérées par des revenus de remplacement ou encore si le revenu fiscal du salarié est inférieur aux seuils fixés par l’administration fiscale.

💡 Bon à savoir : certaines personnes peuvent demander une dispense de prélèvement de la CSG-CRDS. Pour cela, elles devront remplir un formulaire de déclaration en vue d'une dispense du prélèvement CSG-CRDS-CSA.

Quels sont les revenus salariaux soumis à la CSG-CRDS ?

Concernant l’assiette CSG-CRDS, la base de calcul de la CRDS est alignée sur celle de la CSG. Sont soumis au prélèvement de la CSG-CRDS les sommes suivantes :

les salaires et rappel de salaire ;

les primes et indemnités diverses ;

les avantages en nature ou en espèces ;

les primes liées à l’intéressement et à la participation ;

l’abondement de l’entreprise aux plans d’épargne entreprise, interentreprise, pour la retraite collectif ;

dans certains cas, l’avantage tiré du rabais consenti sur le prix de la souscription, en cas d’augmentation de capital réservée aux salariés ;

certaines contributions des employeurs au financement des prestations complémentaires de retraite et de prévoyance ;

les indemnités journalières complémentaires versées en cas d’arrêt de travail au prorata de la participation patronale ;

les indemnités de mise à la retraite, de licenciement et toutes les sommes versées à l’occasion d’une rupture du contrat de travail ;

les indemnités allouées aux mandataires sociaux et dirigeants, en cas de cessation non volontaire pour la fraction imposable ou à l’occasion de la cessation de leur fonction, en totalité en cas de cessation volontaire ;

les indemnités transactionnelles qui n'ont pas de caractère indemnitaire ;

la participation de l’employeur aux chèques-vacances.

Quels sont les revenus salariaux exclus de la CSG-CRDS ?

Vont être exclus de la CSG-CRDS les revenus suivants :

les rémunérations allouées par l’État ou les régions aux stagiaires de la formation professionnelle ;

les gratifications allouées aux stagiaires ;

les avantages en nature constituant la seule rémunération du salarié au pair ;

l’indemnité relative au volontariat associatif et à l’engagement éducatif.

Quelle est la base de calcul de la CSG-CRDS ?

Le montant de la CSG-CRDS repose sur tous les éléments soumis à cotisations de sécurité sociale ainsi que sur les éléments :

les contributions patronales finançant les prestations de retraite supplémentaire et de prévoyance complémentaire ;

les indemnités de mise à la retraite, de licenciement ou de départ volontaire dans le cadre d’un plan social ;

les primes liées à la participation et à l’intéressement des salariés aux résultats de l’entreprise.

Pour le calcul de la CSG-CRDS, un abattement pour frais professionnels de 1,75 % est applicable.

Quels sont les taux de la CSG-CRDS en 2024 ?

Concernant les taux de la CSG-CRDS, il est important de distinguer le taux de la CSG du taux de la CRDS.

En effet, le taux de la CRDS est universel et constamment fixé à 0,50 %.

En revanche, le taux de la CSG est variable :

9,20 % pour les revenus d’activité, les allocations préretraite et les revenus du patrimoine et des placements ;

6,20 % pour les indemnités journalières de la sécurité sociale ;

6,20 % pour les allocations chômages ;

8,30 % pour les pensions de retraite et d’invalidité.

La CSG-CRDS est-elle déductible de l’impôt sur le revenu ?

Seule la part de la CSG est déductible de l’impôt sur le revenu. En effet, pour les revenus d’activité salariée, les taux sont fixés à 9,20 % pour la CSG dont 6,80 % vont être déductibles de l’impôt sur le revenu. À contrario, la CRDS n’est jamais déductible.

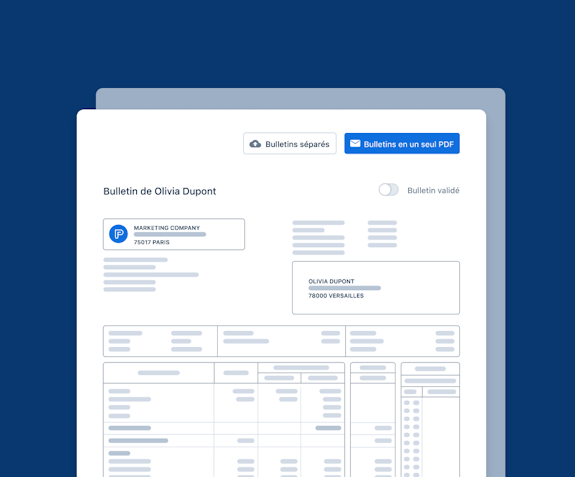

Sur le bulletin de paie, il est obligatoire de mentionner la part déductible de la CSG, apparaissant généralement à la ligne "CSG déductible de l’impôt sur le revenu" ainsi que la part de la CSG-CRDS non déductible qui figurera à la ligne "CSG/CRDS non déductible de l’impôt sur le revenu".

Création d’une SASU : les 5 étapes clés en 2024

Période d'essai : mode d'emploi et conseils pour réussir

Faire un contrat de travail : contenu, documents et coût

Dépôt de capital : comment procéder ?