- Tous les articles

- |Gérer sa paie

- >Comprendre une fiche de paie

- >Forfait social

En quoi consiste le forfait social ?

Le forfait social est une contribution versée par l’employeur, c'est donc une charge patronale. Cette contribution est prélevée sur les rémunérations ou gains assujettis à la CSG, mais non soumis aux cotisations et contributions sociales.

Qu’est ce que le forfait social ? Quel est le taux du forfait social ? Doit-on mentionner le forfait social sur le bulletin de salaire ? Comment déterminer l’assiette du forfait social ? PayFit vous explique.

Qu’est ce que le forfait social ?

Le forfait social est une contribution à la charge de l’employeur.

Par principe, elle est prélevée sur les rémunérations ou gains qui remplissent les deux conditions suivantes :

assujettissement à la contribution sociale généralisée (CSG) ;

exonération de cotisations de sécurité sociale.

La loi prévoit toutefois des exceptions :

certaines sommes sont parfois soumises au forfait social alors qu’elles ne remplissent pas les deux conditions précitées ;

à l’inverse, d’autres sommes sont exclues du forfait social, indépendamment de leur assujettissement à CSG ou aux cotisations.

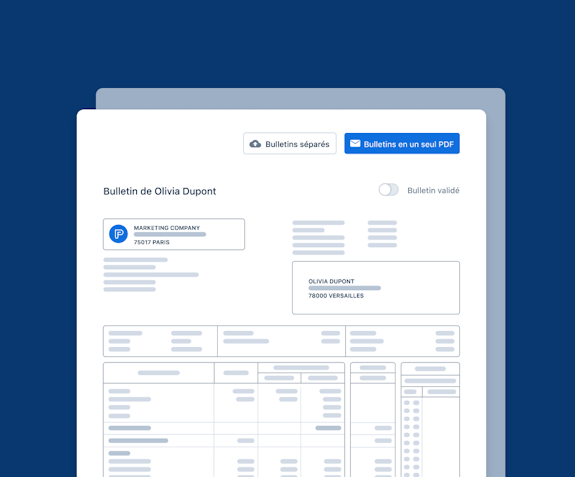

Doit-on mentionner le forfait social sur la fiche de paie ?

Oui, le forfait social fait partie des mentions obligatoires d’une fiche de paie.

La fiche de paie comporte plusieurs mentions obligatoires comme :

le montant total des exonérations et exemptions de cotisations et contributions sociales ;

le montant et l’assiette des cotisations et contributions sociales à la charge de l'employeur et du salarié avant déduction des exonérations et exemptions ;

le montant total versé par l'employeur.

Ces informations sont regroupées et ordonnées en différentes catégories définies par l’arrêté du 25 février 2016. Le forfait social est inséré dans une rubrique intitulée "Autres contributions dues par l'employeur".

Quelles sont les rémunérations soumises au forfait social ?

Seules certaines rémunérations sont soumises au forfait social.

Forfait social : intéressement et participation

Les sommes versées au titre de la participation et de l’intéressement sont soumises au forfait social.

Sont également soumises au forfait social :

les versements de l’employeur aux plans d'épargne d'entreprise (PEE), aux plans d'épargne interentreprises (PEI) ou aux plans d'épargne pour la retraite collectif (Perco) ;

les contributions patronales de retraite supplémentaire et de prévoyance complémentaire (seulement sur la partie exclue des cotisations de sécurité sociale).

Forfait social et rupture conventionnelle

Dans le cadre d’une rupture conventionnelle homologuée, l'indemnité versée au salarié est soumise au forfait social - seulement pour sa part exonérée de cotisations de sécurité sociale.

Forfait social et prévoyance

Les sommes suivantes sont soumis au forfait social - pour leur part exonérée de cotisations de sécurité sociale :

les contributions patronales de retraite supplémentaire et de prévoyance complémentaire - uniquement sur la partie exclue des cotisations de sécurité sociale ;

la prise en charge par l'employeur de la cotisation salariale au régime de retraite complémentaire.

💡 Bon à savoir : la prise en charge par l'employeur de la cotisation salariale au régime de retraite complémentaire est soumise au forfait social, seulement si elle ne constitue pas un élément de rémunération soumis à cotisations sociales. C’est notamment le cas lorsque les cotisations de retraite complémentaire des salariés à temps partiel sont calculées sur la base d’un temps plein.

Les autres sommes

D’autres sommes sont également soumises au forfait social, par exemple :

les jetons de présence et rémunérations spéciales alloués aux administrateurs et aux membres du conseil de surveillance des sociétés anonymes et des sociétés d'exercice libéral à forme anonyme ;

les rémunérations exceptionnelles allouées par le conseil d'administration ou par le conseil de surveillance pour les missions et mandats confiés à des administrateurs.

Quelles sont les sommes exclues du forfait social ?

La loi prévoit expressément que plusieurs sommes sont exclues du forfait social :

les indemnités versées dans le cadre de la rupture d'un contrat de travail : licenciement, plan de sauvegarde de l'emploi, départ volontaire dans le cadre d'un accord de gestion prévisionnelle des emplois et des compétences (GPEC), mise à la retraite, rupture conventionnelle collective ;

l'attribution de stock-options ou d'actions gratuites ;

la participation de l’employeur au financement des chèques vacances, dans les entreprises de moins de 50 salariés non dotées d’un CSE et qui ne relèvent pas d’un organisme paritaire de gestion des activités sociales ;

les primes de participation pour les entreprises non tenues de mettre en place un accord de participation (dans les entreprises de moins de 50 salariés) ;

les dispositifs d'intéressement dans les entreprises employant de moins de 250 salariés.

Cas particulier : indemnités transactionnelles et forfait social

L’indemnité transactionnelle est une somme versée par l’employeur au salarié permettant de mettre fin à une contestation née ou à venir. C’est une indemnité qui se distingue des indemnités de licenciement.

Les indemnités transactionnelles ne sont pas assujetties au forfait social, sauf dans l'hypothèse où une transaction fait suite à une rupture conventionnelle.

Quel est le taux du forfait social ?

Le taux du forfait social est de 20 %. Par exception, il peut être réduit à 8%, 10 % ou 16 %.

Le taux du forfait social est fixé à 16 % pour certaines sommes versées sur un plan d'épargne pour la retraite collectif (Perco) : versements issus de l'intéressement ou de la participation.

Pour les entreprises d’au moins 50 salariés, l'abondement de l'employeur sur la contribution des salariés à l'acquisition de titres de l'entreprise ou d'une entreprise liée, est soumis au forfait social de 10 % (contre 20 % antérieurement).

Le taux du forfait social est à 8 % pour :

les contributions destinées au financement des prestations de prévoyance complémentaire versées au bénéfice de leurs salariés, anciens salariés et de leurs ayants droit - entreprises de plus de 11 salariés ;

la réserve spéciale de participation dans les sociétés coopératives ouvrières de production (Scop) employant au moins 50 salariés .

Exemple de calcul du forfait social : un salarié perçoit 500 € au titre de la participation. Cette somme est exonérée de cotisations sociales mais soumise à la CSG-CRDS à hauteur de 8 %.

L’employeur devra payer 100 € au titre du forfait social (soit 500 x 20 % =100).

Création d’une SASU : les 5 étapes clés en 2024

Période d'essai : mode d'emploi et conseils pour réussir

Faire un contrat de travail : contenu, documents et coût

Dépôt de capital : comment procéder ?