- Tous les articles

- |Gérer son entreprise

- >Dirigeant d'entreprise

- >Rémunération du gérant de SARL

Quelles sont les règles relatives à la rémunération du gérant de SARL ?

Les modalités de la rémunération des dirigeants et notamment celle du gérant de SARL peuvent paraître complexes en raison de son statut particulier. En contrepartie de l’exercice de ses fonctions, le gérant d’une SARL peut percevoir ou non une rémunération.

Lorsqu’elle est prévue, la rémunération du gérant de la SARL peut prendre diverses formes et doit obéir à de nombreuses réglementations.

Comment fonctionne la fixation de la rémunération du dirigeant d’une SARL ? Comment choisir le mode de rémunération du gérant de SARL ? Comment se verser un salaire en SARL ? Quelles sont les charges sociales et fiscales applicables à la rémunération du gérant en SARL ? PayFit vous explique.

Comment est encadrée la rémunération du dirigeant d’une SARL ?

Le dirigeant d’une SARL qu’il soit majoritaire ou minoritaire, a la possibilité de percevoir ou non une rémunération en contrepartie des fonctions qu’il exerce au titre de :

son mandat social ;

son contrat de travail lorsqu’il exerce des fonctions techniques distinctes de celles de son mandat.

💡 Bon à savoir : il est possible de cumuler mandat social et contrat de travail uniquement lorsque le gérant de la SARL est minoritaire.

Lorsque le gérant de la SARL exerce ses fonctions à titre gratuit et ne fait pas l’objet d’une rémunération, ce dernier :

est soumis à cotisations sociales lorsqu’il est gérant majoritaire ;

n’est pas soumis à cotisations sociales lorsqu’il est gérant égalitaire ou minoritaire.

Comment est fixée la rémunération du gérant de SARL ?

La rémunération du gérant de SARL peut-être fixée :

dans les statuts de la SARL ;

par une décision collective des associés réunis en assemblée générale qui se prononcent sur l’octroi d’une rémunération et sur son montant. La décision doit faire l’objet d’un PV d'assemblée générale de SARL relatif à la rémunération du gérant.

💡 Bon à savoir : le gérant de SARL peut prendre part au vote permettant de déterminer l’octroi ou non de sa rémunération lorsqu’il dispose de la qualité d’associé.

Il est recommandé de recourir à une décision collective pour la fixation de la rémunération du gérant de SARL, dès lors que toute modification de la rémunération nécessite d’avoir lieu dans les mêmes conditions.

À défaut, une modification de la rémunération impliquerait de réunir une assemblée générale extraordinaire pour modifier les statuts lorsque cette dernière a été instaurée par ce biais.

Quelles sont les différentes formes de rémunérations du gérant de SARL ?

La rémunération du gérant de la SARL peut prendre différentes formes dans le cadre de son mandat social :

une rémunération fixe ;

une rémunération proportionnelle au chiffre d’affaires ou aux bénéfices réalisés ;

une rémunération fixe annexée à une part variable proportionnelle au chiffre d’affaires ou aux bénéfices réalisés.

💡 Bon à savoir : la comptabilisation de la rémunération du gérant majoritaire de SARL est réalisée au débit d’un compte « rémunérations du personnel » n°641 dédié.

D’autres éléments de rémunération peuvent compléter ou remplacer la rémunération du gérant de SARL :

des dividendes lorsque le gérant de SARL est associé ;

des intérêts au titre d’un apport en compte courant d’associé ;

un salaire lorsque le dirigeant de SARL dispose d’un contrat de travail au titre duquel il exerce des fonctions techniques distincte de celles de son mandat ;

des avantages en nature.

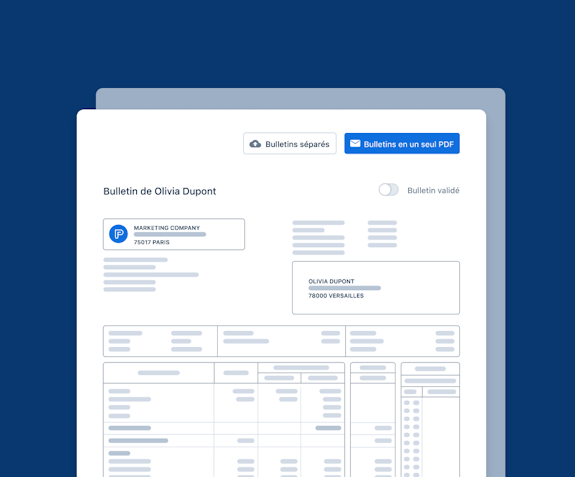

💡 Bon à savoir : lorsque le gérant de SARL est uniquement rémunéré au titre de son mandat social, l’établissement d’une fiche de paie n’est pas obligatoire. Toutefois, la fiche de paie est obligatoire lorsqu’il perçoit un salaire au titre de son contrat de travail, dès lors qu’il est assimilé à un salarié.

La rémunération du gérant de SARL au-delà de la capacité financière de la SARL peut entraîner :

une révocation du gérant de la SARL sans indemnité ;

des sanctions judiciaires et pécuniaires pour abus de biens sociaux.

💡 Bon à savoir : pour faire un choix entre salaire ou dividende au titre de la rémunération du gérant de SARL, il est nécessaire de comparer les avantages de chacun des modes de rémunération.

| Avantages | Inconvénient | |

|---|---|---|

| Salaire | Revenus réguliers qu’importe le résultat de la SARL et garantie d’une protection sociale | Charges déductibles du résultat imposable pour la SARL soumise à l’IS et revenus soumis au barème progressif de l’impôt sur le revenu |

| Dividendes | Ne constituent pas une charge déductible au niveau de la SARL. Dividendes soumis à la Flat Tax ou sur option au barème progressif, inférieur au taux progressif auquel sont nécessairement soumis les salaires | Revenus irréguliers qui impliquent que le SARL réalise un bénéfice. Absence de protection sociale pour les dividendes perçus |

Quelles sont les charges sociales et fiscales applicables à la rémunération du gérant en SARL ?

Pour la rémunération du gérant de SARL, le régime applicable en matière de charges sociales et fiscales varie en fonction du statut social du gérant de la SARL.

Charges sociales applicables à la rémunération du gérant SARL

Les règles en matière de charges sociales applicable à la rémunération du gérant de SARL varient en fonction que ce dernier est :

gérant minoritaire, égalitaire ou non associé : dans ce cadre, le gérant est assimilé salarié. Il est soumis à cotisations sociales du régime des salariés et bénéficie en contrepartie d’une protection sociale ;

gérant majoritaire : dans le cadre le gérant est travailleur non-salarié (TNS). Il est soumis à cotisations sociales du régime des non-salariés, et ne verse pas de cotisations au titre des accidents du travail ou de l’allocation chômage.

Imposition applicable à la rémunération du gérant SARL

De la même manière, les règles en matière d'impôt sur le revenu applicable à la rémunération du gérant de SARL varient en fonction du statut social du gérant de SARL :

gérant minoritaire, égalitaire ou non associé : la rémunération relève de la catégorie des traitements et salaires. Cette dernière peut faire l’objet d’un abattement forfaitaire de 10 % au titre de frais professionnels ;

gérant majoritaire : la rémunération relève de la catégorie des revenus de dirigeants. Cette dernière peut également faire l’objet d’un abattement forfaitaire de 10 % au titre de frais professionnels.

Création d’une SASU : les 5 étapes clés en 2024

Période d'essai : mode d'emploi et conseils pour réussir

Faire un contrat de travail : contenu, documents et coût

Dépôt de capital : comment procéder ?